住宅ローンを組むとき「勤続年数は長いほうが有利」と聞いたことがありませんか? 転職をしたばかりの方あるいは転職を予定している方にとって、これはかなり気掛かりな情報ですよね。

そこでこの記事では、転職2ヶ月で住宅ローン審査をしたわたしたち夫婦の体験談と、勤続年数が短くてもローンを組める方法についてご紹介します。

※あくまで個人の体験談です。住宅ローンの審査は銀行によってさまざまですので参考程度にお読みください

知っておきたい住宅ローンの事前審査(仮審査)と本審査

意外と知られていませんが、住宅ローンには事前審査(仮審査)と本審査の2種類の審査があります。

事前審査は「住宅ローンを組めるか否か、あるいはどのくらいの金額まで借入可能か」を確認するための最初の一歩です。

多くの人がこの事前審査を通じて、借入額の上限や借入時の条件などを確認します。その後、実際にローン契約をする直前に行われるのが本審査です。

結論!勤続年数が短いと住宅ローンは組みづらい

注意ポイント

- 勤続年数が短いと収入の安定性が低いと判断されがち

- 勤続年数が短いと年収が減る可能性もあると判断されがち

転職したばかりの人が「ローン審査に通りにくい」といわれる理由には、収入の安定性と年収が関係しています。

一方で、勤続年数が長い人は昇給も見込まれ、収入も安定していると判断される傾向にあります。

勤続年数が長くなればなるほど先々の年収も高くなる可能性があるため、金融機関によっては「勤続年数は3年以上」と設定する場合もあるようです。

銀行が融資を行う際に考慮する項目

| 項目 | 令和元年の調査結果 |

| 完済時年齢 | 99% |

| 健康状態 | 98.5% |

| 担保評価 | 98.2% |

| 借入時年齢 | 96.8% |

| 年収 | 95.7% |

| 勤続年数 | 95.6% |

| 連帯保証 | 94.2% |

| 金融機関の営業エリア | 90.6% |

| 返済負担率 | 89.2% |

| 融資可能額(融資率)①購入の場合 | 77.1% |

| 雇用形態 | 76.6% |

| 融資可能額(融資率)②借換えの場合 | 69.8% |

| 国籍 | 67.8% |

| カードローン等の債務の状況や返済履歴 | 61.8% |

| 申込人との取引状況 | 42.6% |

| 業種 | 27.1% |

| 家族構成 | 20.1% |

| 雇用先の規模 | 17.9% |

| 所有資産 | 17.1% |

| 性別 | 14% |

| その他 | 4.3% |

出典:令和元年度 民間住宅ローンの実態に関する調査

住宅ローンの審査では、さまざまな項目を確認しながら審査を進めていきます。

国土交通省が発表している「令和元年度 民間住宅ローンの実態に関する調査」によると、調査対象となった金融機関のうち95.6%が勤続年数を項目に入れていることがわかります。

また、回答した金融機関のうち、6割以上が1年以上の勤続年数を条件としていました。

【我が家の実体験】転職して2ヶ月で住宅ローンの審査に通るのか?

わたしたち夫婦は、中古マンションの購入費用とリノベーションの費用の両方を住宅ローンで借り入れようとしていました。

リノベーションを依頼する施工会社に事情を話したところ「まずは地銀で挑んでみましょう」という流れになりました。

「事前審査に通らなければ、時期を見送るしかない」と自分にいい聞かせるものの、結果が出るまでの5日間は不安でしかたありませんでした。

意外や意外!事前審査を無事クリア

ポイント

事前審査をクリアできた理由を考えてみました!

- 異業種ではなく同業種での転職だった

- 転職によって年収がUPした

無事、事前審査を通過したわたしたちですが、審査承認の理由はおそらくこの2点だと予想します。

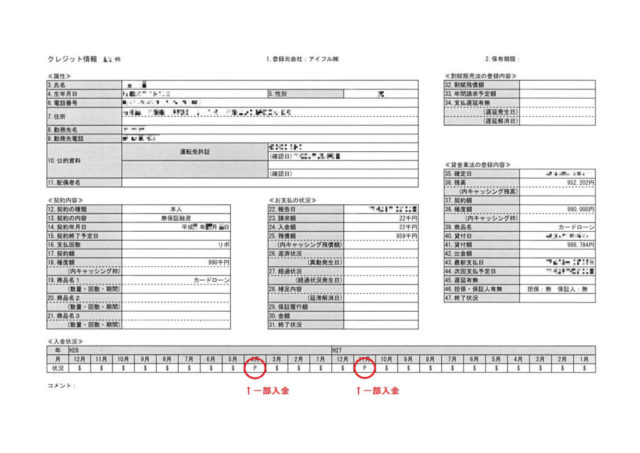

さらに、念のため自分たちでも「CIC」と「JICC」を調べましたが、どちらも特に問題なさそうでした(後述)

「CIC」と「JICC」で信用情報を調べてみるのも方法の一つ

信用情報とは

信用情報とは金融機関との取引記録のことです。金融機関との取引は、そのほとんどを「信用情報」として専門機関に一定期間保管されます。

信用情報を扱う機関には「CIC」「JICC」「JBA」の3つがあります。

「CIC」「JICC」は、個人の信用情報を保管する機関のことで、消費者金融やクレジット会社、金融機関などにおけるローンやクレジットの契約内容・返済状況などを確認できます。例えば、以下のような取引です。

- 例)クレジットカードに審査を申し込んだ履歴

- 例)クレジットカードの返済履歴

- 例)ローンやキャッシングの借入残高

わたしたち夫婦が「CIC」と「JICC」で情報開示をした理由は2つあります。

個人情報を開示した理由1. 転職まもない状態で住宅ローン審査に通るか不安だったから

我が家が情報開示の手続をした理由は、転職まもない夫が住宅ローンの事前審査が通るのか不安で仕方なかったからです。

また、ローンの審査については否決理由を教えてもらえません。ですので、何が原因となり得るのかを自分で探る必要があると思いました。

個人情報を開示した理由2. CICとJICCは銀行も必ず調べるから

「ローンの返済やクレジットカードの支払いに滞りがあると、住宅ローン審査に落ちるかもしれない」とはよく聞きますが、過去に支払遅延があったとしても、その回数や時期によっては問題がないと判断されることもあります。

事前に信用情報を調べておけば「審査に落ちる理由がなんとなく分かるかもしれない」と思ったことも情報開示した理由の一つです。

勤続年数が理由で住宅ローン審査に落ちたときの対処法

出典:flat35

皆さんは「フラット35」という住宅ローンをご存じでしょうか。最長35年間の長期固定金利ローンを扱う「フラット35」であれば、もしかすると転職したばかりの人でも勤続年数の要件を満たせるかもしれません!

フラット35を検討してみる

「フラット35」は勤続年数が短い人だけでなく、契約社員や派遣社員など非正規雇用の方でも申し込みできます。そのため、一般の金融機関に比べ審査に通りやすいのが特徴です。

住宅ローンの審査が不安なときはファインシャルプランナーに相談してみる

出典:sumou-myhome

「住宅ローンの審査するにはまだ勇気が要る」「審査の前に資金計画をしっかり練りたい」と考える方には、FP相談が一番です。プロに相談することで、住宅購入に関する不安にどう対処すれば良いかがみえてきます。

「住もうよマイホーム」ならFPへの相談が無料

「住もうよマイホーム」は、住宅を購入したい方のための無料FP相談サービスです。

日本全国47都道府県でファイナンシャルプランナーに無料相談でき、上場企業向けの福利厚生サービスとしても利用されています。

「住もうよマイホーム」は場所を問わず何度でも相談できる

step

1無料相談に申し込む

step

2日程調整を電話でやり取り

step

3担当FPと面談

「住もうよマイホーム」は何度相談しても無料かつ、相談場所は自宅・カフェ・オンラインから選べます。不動産会社と提携しているわけではないので、客観的な意見をもらえる点も大きなメリットです。

無料相談に申し込む

転職後は住宅ローンを組めない?我が家の審査結果まとめ

ご紹介したとおり、転職によって勤続年数が短い場合でも、条件さえクリアできれば住宅ローンを組めます。

金融機関によって審査基準が異なる点や、否決される項目もさまざななため油断は禁物ではりますが「転職したばかりで住宅ローンを組めるか不安」という方はまず、信用情報の開示やファインシャルプランナーへの相談から始めてみることをおすすめします。

こちらの記事もあわせてどうぞ

-

住宅ローンの金利交渉!固定期間終了後は失敗を恐れず挑むべし

住宅ローンの金利は交渉次第で下げられる可能性があることをご存じでしょうか?この記事では「値下げ交渉がどこまで可能なのか」「交渉はどのように行えばいいのか」について、わたしの体験談をもとにご紹介します。

続きを見る

-

40歳貯金なしで家を買う!マンション購入の体験談をブログで紹介

「貯金なしでもマンションを購入できる?」「頭金がないのに家を買っても平気?」と不安な方に向けて、わたしたち夫婦の実体験をご紹介します。貯金ゼロ&頭金ゼロの状態で中古マンションを購入し、フルリノベーションした理由をまとめていますので、ぜひ参考にしてください。

続きを見る

-

住宅ローンはプレッシャー? 不安に対処するための考え方と対処法

「住宅ローンがプレッシャーに感じる」「マイホームブルー」などの不安を抱く方に向けて、プレッシャーへの対処法とわたしの持論をまとめています。これから住宅ローンを組む方だけでなく、既に組んでいる方もぜひ参考にしてください。

続きを見る