我が家は、2016年に中古マンションを購入し、フルリノベーションをしました。この記事では「30年の住宅ローン(支払い)をどう乗り切るか」「不安な気持はどうしたら良いの?」に対する対処法と、わたしの持論をまとめています。

また、住宅ローンの金利交渉についても触れていますので、ぜひ最後までお読みください。

結論……!住宅ローンなんて大したことない

買いものではなくプロジェクトと捉えるのがポイント!

- 30年の住宅ローンであれば、支払いは全部で360回

- 35年の住宅ローンであれば、支払いは全部で420回

住宅ローンを「買いもの」としてだけ捉えると、確かにプレッシャーに感じます。

多くの人が数十年のローンを組んで返済していくので「長期間にわたって支払い続けることができるのか……」と誰もが不安になりがちです。

しかし、支払いさえ終われば、賃貸のように家賃は必要ありません!

結論、家を買おうが買わまいが人生にリスクはつきものですし、住宅購入は買いものではなく人生の「プロジェクト」なのです。

住宅ローンを組まなくても家賃は死ぬまで発生する

持ち家 vs 賃貸 はどちらが良いのか。

これについては、ベストな答えが出ない不毛な議論なものの、持ち家であれ賃貸であれどちらに住もうがお金はかかります。

賃貸では手に入れられない権利に対して、金利が発生するとも言い換えられます。

一生賃貸の場合「老後の住居費は約2,000万円」が必要?!

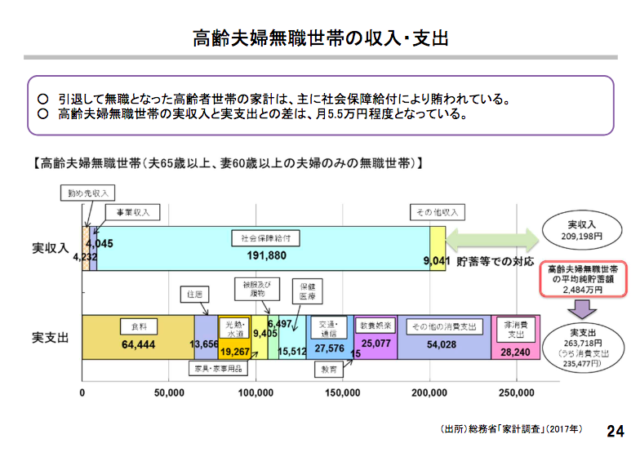

老後の実収入と実支出との差額は5.5万円|出典:金融審議会「市場ワーキング・グループ」(第21回)高齢夫婦無職世帯の収入・支出

金融審議会のデータによると、高齢無職夫婦の毎月の年金補填額は5.5万円となっており、その額は65〜90歳までの30年間で1,375万円となります。

また、65歳から90歳までの25年間に必要な住居費は、家賃8万円として2,000万円(更新料除く)です。あわせると3,000万円以上の貯金が必要となる計算です。

こうしてみると、一生賃貸の場合は老後に備えて多額の貯金を用意する必要がある一方で、現役時代に家を買っておけば、老後の経済的リスクを軽減できるといえるのではないでしょうか。

現役時代にリスクを背負うか老後にリスクを負うかの違いでしかない

一方、現役時代に住宅ローンを組まない人は、老後の住居費を貯めない限り、定年後のリスクが高まります。

住宅ローンの本質はプレッシャー云々ではなく、リスクを現役時代 or 老後のどちらで負うかということなのです。

住宅ローンのプレッシャーに対処するための方法

対処法

- 相談できるファイナンシャルプランナーを見つける

- 返済計画を作る

- セーフティネットについて調べる

- 住宅ローンをゲームと捉える

「住宅ローンは現役世代のうちにリスクを背負い、老後の負担を軽くすることに他ならない」と前述しましたが、そうはいっても「住宅ローンはプレッシャーに感じる」という方が少なくありません。

ここからは、既に住宅ローンを組んだ方、これから組む方に向けたプレッシャー対策をご紹介します。

1. 相談できるファイナンシャルプランナーを見つける

住宅ローンの悩みといえば「いくら借りられるか」「無理なく返済できるか」という内容が大半ではないでしょうか。

そのため、ライフプランニングをする際は、客観的な意見で家計にメスを入れてもらえるプロに依頼するのがベストです。

人生設計を可視化し、そのうえで返済計画を行えば、不安も軽減されるはずです。

2. 返済計画を作る

住宅ローンを組むときは「借り方」ばかりに目が向きますが「返し方」にもぜひ注目してください。例えば、

- 住宅ローン減税が終わりを迎える年に300万円繰上げ返済する

- 繰上げ返済のために5年で300万円貯める

このように決めておけば、支払いに対するモチベーションが上がります。

なお、繰上げ返済については、手元に残しておきたい貯金とのバランスも重要なので「お金を貯めながら返済する方法」を考えられるとベストです。

3. セーフティネットについて調べる

住宅ローンを無事完済できるかどうか、これは誰にも分かりません。

注意ポイント

- 一時的に返済ができなくなった時の対処法

- 災害が起きたときの減免制度

- 住宅ローンの名義人が働けなくなった時の返済について

「借り入れする銀行に聞く」「加入する保険の保証条件を確認する」など、万が一に備えて予習をしておくと安心です。

4. 住宅ローンをゲームと捉える

「ローンがまだ◯年も残っている」と考えるのではなく「あと◯回でローンが終わる」と考えれば、ゲーム感覚で支払いできるかもしれません。

- 30年の住宅ローンであれば、支払いは全部で360回

- 35年の住宅ローンであれば、支払いは全部で420回

「50回分減らすために、300万円貯めて5年後に繰上げ返済する」と戦略を立てられると尚良いですし、返済に前向きになれます。

プレッシャーよりも幸福感!我が家が住宅ローンを組んだ理由

我が家が、住宅ローンで中古マンションを購入した理由は単純明快!

現在のローン支払額は、賃貸時代の家賃よりも多いものの、家を手に入れた満足感のおかげで苦には感じません。

理由1.「買うなら今しかない」という勢い

「勢い」も住宅ローンを組んだ理由の一つです。

我が家は、住宅ローンの事前審査を済ませていない段階から物件の内覧をはじめてしまったせいか、見れば見るほどその気になってしまいました。

潤沢な資金がない中で「買うタイミングはもう少し先のほうが良いのでは?」と悩んだ時期もありましたが、数年後確実に買えるかどうかは誰にも分かりません。

結局のところ「買えるうちに買ってしまおう」という勢いに後押しされた気がします。

理由2. バイタリティあるうちに手を打つ

我が家が住宅ローンを組んだのは夫39歳、わたしが34歳のときでした。名義人は夫です。マンション購入の理由は、夫が40歳目前だったことにも関係します。

30年の住宅ローンを組めば、完済するのは単純計算で70歳……。

我が家は夫婦共働きなので、頑張り次第で繰上げ返済も可能です。

住宅ローン控除を生かして貯金をしたり、財テクにまわしてみたり、やり繰り上手な方であれば予想よりも早く完済できるかもしれません。

住宅ローンの金利交渉はやらなきゃ損!

住宅を購入した方の中には、長期固定金利ではなく「3年固定」や「10年固定」といった期間固定金利を利用する方も多いですよね?

特約固定金利は、住宅ローンの種類にもよりますが、我が家は当初3年でした。

住宅ローンの固定期間終了後の交渉について

過去2回の金利交渉の内容

- 1回目(2019年)

交渉しないままだと3年固定が0.7%→1.0%にアップという条件

→据え置き交渉に成功!結果、0.3%減という結果に。 - 2回目(2022年)

交渉しないままだと3年固定が0.7%→1.15%にアップという条件

→据え置き交渉に失敗!ただし、クレジットカードを作ることにより、0.35%減(1.15%→0.8%)という結果に。

詳しくは、以下の記事にまとめています。「交渉方法について知りたい」「借り換えをしたほうが良い?」とお悩みの方は、こちらの記事もぜひあわせてご覧ください。

住宅ローンはプレッシャー?まとめ

住宅ローンに限らず、人生に不安はつきものです。健康、仕事、老後、貯蓄……考えたらキリがありません。

その点、住宅ローンは高額なので、プレッシャーに感じやすいです。

しかし、賃貸であっても毎月家賃を支払わないといけない点では同じですよね?

繰り返しになりますが、住宅購入は買いものではなく人生のプロジェクト!もちろん無理は禁物ですが、前向きに進めていくのが一番だと感じます。